10城公积金个贷率触碰红线,多地收紧信号频现

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:中房网

住房公积金制度一直为构建和谐的住房保障体系发挥着重要作用。

自1991年上海率先建立住房公积金制度以来,已经运行有30年。为推动中国房地产市场的发展,提高居民住房条件和实现住有所居发挥了巨大作用。

随着近期全国部分重点城市房屋交易市场明显升温,使得公积金贷款处于高位运行状态。同时,部分城市涉及公积金贷款的相关政策也出现收紧的态势。易居研究院认为,此类收紧动作几乎都与公积金流动性不足等问题有关,同时也说明部分城市住房投资过热,公积金出现了透支现象。

10城公积金个贷率触红线

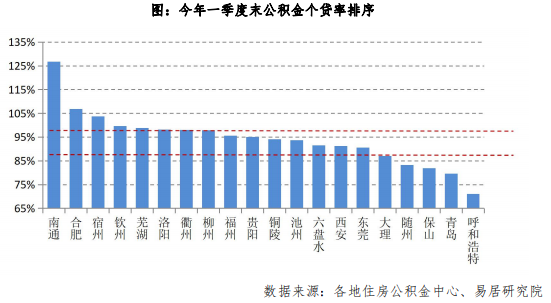

上海易居房地产研究院近日发布的《10城公积金个贷率触碰红线》报告显示,一季度包括南通(127%)、合肥(107%)、宿州(104%)、钦州(100%)、芜湖(99%)、洛阳(98%)、衢州(98%)、柳州(98%)、福州(96%)和贵阳(95%)在内的10个城市住房公积金个贷率超过95%,属于触碰个贷率红线的城市,需要重点监测,并建议适度收紧住房公积金使用政策。

根据报告,易居研究院借鉴贵阳今年3月份发布的《贵阳市住房公积金流动性风险管理暂行办法》,对个贷率进行三级分类。其中,个贷率低于85%为一级响应,个贷率在85%(含)—95%之间为二级响应,个贷率在95%(含)以上为三级响应。

同时,对应三级分类,建议分别实施“积极宽松的住房公积金贷款,加大对购房缴存职工的支持力度;实施稳健的住房公积金使用政策;实施适度收紧的住房公积金使用政策”。

实际上,个贷率触碰红线的城市远不止这10个。从报告整理出部分公布2020年末个贷率数据的城市来看,烟台个贷率达95%,无锡则高达106%。如果按照三级分类,烟台和无锡也属于进入三级响应阶段。此外,武汉(90%)、三门峡(90%)、渭南(91%)和资阳(91%)属于二级响应阶段,流动性适中。南阳(57%)、深圳(71%)和长治(79%)个贷率不足85%,属于流动性过剩。

而公积金流动性不足的问题,使得公积金的贷款出现各类压力,需要引起一定的重视。

多地启动公积金流动性风险预警

从公积金贷款可持续和平稳性的角度出发,公积金贷款市场需要积极管控与引导。

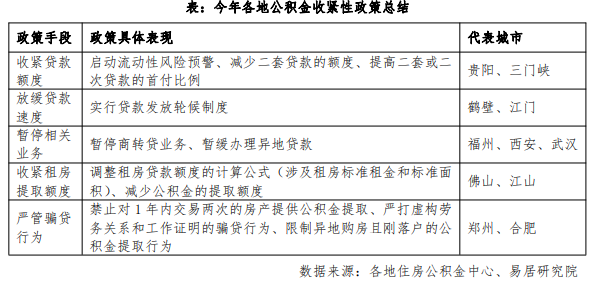

对此,一些城市已经有所行动。据不完全统计,除贵阳外,今年以来包括佛山,合肥,洛阳,福州等城市启动了住房公积金收紧政策。

4月20日,佛山住房公积金中心发布《意见》明确,2021年租住商品住房可提取的较高额度7128元,相比此前标准额度明显被压缩;4月16日,贵阳启动公积金流动性风险的响应,从贷款额度、利率、首付比例、申请条件、使用用途等方面,共提出四项限制性调整措施;3月31日,佛山住房公积金管理中心宣布调整住房公积金抵押贷款政策;3月22日,河南鹤壁市宣布,自4月1日起启动住房公积金流动性风险高级预警,暂停“商转公”贷款、异地贷款、非户籍地异地购房提取公积金等业务;3月1日,洛阳规定将个人住房公积金贷款额度计算公式中的缴存余额倍数下调为6,暂停土地抵押状态下的住房公积金个贷项目准入,4月起实行公积金贷款轮候发放等。

在易居研究院看来,公积金收紧的调控手段主要包括“收紧贷款额度、放缓贷款速度、停止相关业务、收紧租房提取额度、严管骗贷行为”等五种模式。而部分城市通过收紧公积金贷款等政策,形成了非常好的政策效应和市场预期。

中房研协此前发布的一份报告指出,发挥住房公积金的作用,其核心在于保证资金得以安全、持续运转。长期来看,住房公积金是我国住房保障体系的重要组成部分,公积金管理部门应积极探索改革资金的投资和收益管理,缓解供需矛盾,根据公积金的存贷情况与库存余额,在充分保证住房公积金的流动性、安全性的基础上,实行有监管的多种形式的投资,有序扩大公积金资产证券化的试点范围,减少资金沉淀,增强资产流动性,确保资金高效使用。

易居研究院智库中心研究总监严跃进建议,公积金市场应加快建立流动性风险防控管理长效机制,实施“分级预警、适度调控、保障刚需”住房公积金贷款和提取政策。只有这样,才能规范公积金的使用和运行、防范公积金市场的金融风险,最终促进房地产市场的平稳健康发展。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。