央行房贷新规:去杠杆、降负债是大势所趋

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

来源:丁祖昱评楼市

2020年的最后一天,中国人民银行、中国银行保险监督管理委员会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》。

《通知》要求银行业金融机构(不含境外分行)的房地产贷款占比以及个人住房贷款占比要满足人民银行、银保监会确定的管理要求。目的是提高金融体系韧性和稳健性,促进房地产市场平稳健康发展。

这是继2020年8月20日“三条红线”出台后,又一针对房地产融资的政策,在刚刚过去的2021“丁祖昱评楼市”年度发布会上,我曾说过:“2020年全年与房地产相关的金融政策一直在持续的收紧,哪怕是在疫情最严重的上半年也没有在任何一个公开场合说过要给房地产金融助力,一直到8月20日,这是所有地产人应该记住的日子,‘三条红线’的相关政策给整个行业特别是给房地产金融行业理清了未来的政策脉络和思路。”

在当时我给出的十大预测中,提到未来金融政策还将趋紧,中国人民银行、中国银行保险监督管理委员会在全年金融政策持续收紧的2020年的最后一天推出《房地产贷款集中度管理制度》,在某种程度上验证了我对金融政策趋紧的预测,未来房企整体融资环境依旧偏紧的主基调不变。

01

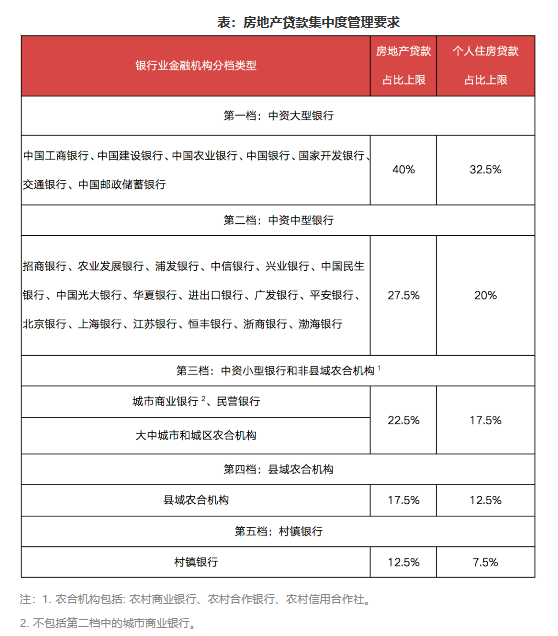

大部分银行金融机构符合管理要求

从近期发布的《房地产贷款集中度管理要求》的具体要求来看,银行业金融机构按类型分档,其房地产贷款占比上限各档不高于40%、27.5%、22.5%、17.5%及12.5%;个人住房贷款占比上限各档不高于32.5%、20%、17.5%、12.5%、7.5%。

截止至2020年12月末,银行业金融机构房地产贷款占比、个人住房贷款占比超出管理要求的,按超出的百分点给与不同的业务调整过渡期,分别为超出2个百分点以内的,过渡期2年,超出2个百分点及以上的,过渡期4年,房地产贷款占比、个人住房贷款占比的业务调整过渡期分别设置。

对此,中国人民银行、银保监会关于建立银行业金融机构房地产贷款集中度管理制度的答记者问时表示这一房地产贷款集中度管理制度,主要的目的是提高金融体系韧性和稳健性,促进房地产市场平稳健康发展。

据了解,目前大部分银行业金融机构符合管理要求,而对于超出管理要求的银行业金融机构,将要求其合理选择业务调整方式、按年度合理分布业务调整规模,确保调整节奏相对平稳、调整工作稳妥有序推进。个别调降压力较大的银行,通过延长过渡期等方式差异化处理,确保政策平稳实施。

02

企业降负债、居民稳杠杆

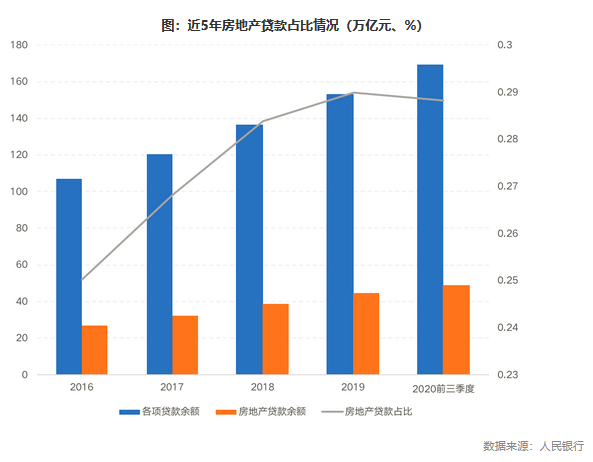

据人民银行统计的《2020年三季度金融机构贷款投向统计报告》数据显示,2020年三季度末,金融机构人民币各项贷款余额169.37万亿元,其中人民币房地产贷款余额48.83万亿元,房地产贷款占比约28.83%,低于“房地产贷款集中度管理要求”中“排名前列档:中资大型银行”40%占比上限,略高于“第二档:中资中型银行”27.5%占比上限。

从近5年房地产贷款占比情况走势来看,房地产与金融业深度关联,相对充裕的银行信贷资金,很大一部分最终流向了房地产市场,房地产相关贷款占银行业贷款的比重持续提升,并有大量债券、股本、信托等资金进入房地产行业。

截至2020年三季度,全国房地产贷款余额高达48.8万亿元,较2015年净增长132%,占各项贷款余额的比重多达28.8%,较2015年提升6.4个百分点。

从走势来看,受2020年房地产相关的金融政策持续收紧影响,2020年前三季度房地产贷款占比已经较2019年有所回落,未来这一指标或将继续下降。

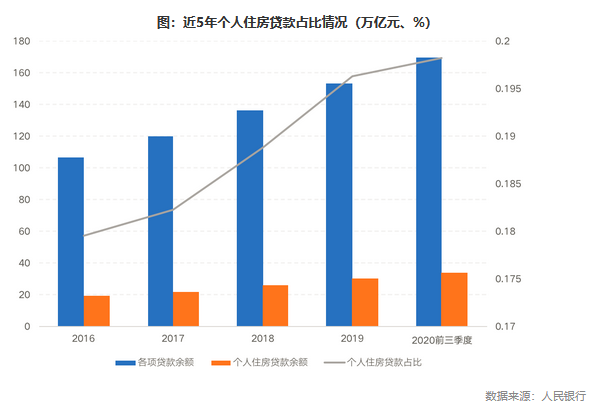

从个人住房贷款占比来看,2020年三季度末,个人住房贷款余额33.59万亿元,个人住房贷款占比约19.83%,低于“房地产贷款集中度管理要求”中“排名前列档:中资大型银行”、“第二档:中资中型银行”32.5%及20%占比上限。

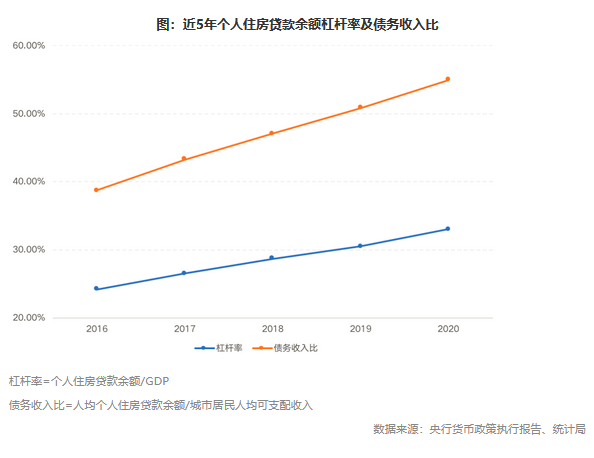

然而,从近5年总体趋势上看,2016年以来,居民持续加杠杆购房,致使杠杆率高企,个人住房贷款占比也呈逐年走高态势,截至2020年三季度,个人住房贷款余额多达33.7万亿元,较2015年净增长157%。

若结合居民杠杆率与债务收入比来看,截至2020年三季度,居民杠杆率逐年提升至33%,较2015年增加13.7个百分点,债务收入比升至55%,较2015年增加24.5个百分点。而在疫情阴霾下,居民收入预期大概率将有所下滑,偿债能力进一步减弱,由此看来现阶段有序引导企业负债率、居民杠杆率逐步回归到“安全线”以内,坚守不发生系统性金融风险的底线仍是重中之重。

03

未来房企整体融资环境依旧偏紧

2020年,房地产政策层面前松后紧,中央继续坚持“房住不炒、因城施策”的政策主基调,落实城市主体责任,实现稳地价、稳房价、稳预期长期调控目标。上半年房地产信贷政策中性偏积极,央行三度降准释放长期资金约1.75万亿元,并两度下调LPR利率中枢,5年期以上LPR累计降幅达15个基点。

但下半年央行设置“三道红线”分档设定房企有息负债的增速阈值,并压降融资类信托业务规模,倒逼房企去杠杆、降负债。时值年末最后一天中国人民银行、中国银行保险监督管理委员会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,在某种程度上也是对房地产行业将稳杠杆乃至去杠杆的强调和加强。

联系到郭树清发文强调,坚决抑制房地产泡沫,房地产是现阶段我国金融风险方面较大的“灰犀牛”。我们认为未来房企整体融资环境依旧偏紧,房企去杠杆、降负债已是大势所趋。

需要注意的是,中国人民银行、银保监会关于建立银行业金融机构房地产贷款集中度管理制度的答记者问时同时表示要“推动金融、房地产同实体经济均衡发展”。

“十四五”规划也已定调:房地产事关民生消费和投资发展,助力经济内循环。

我在2021“丁祖昱评楼市”年度发布会上说过“房地产是中国较大的金融业、制造业、服务业”。因此,我认为政策基本面依然“稳”字当头,继续坚持“房住不炒、因城施策”的政策主基调,强化并落实稳地价、稳房价、稳预期的调控目标。

同时,《房地产贷款集中度管理要求》的发布,也进一步验证了我对行业步入无增长时代新逻辑的验证,过去若干年,房企高歌猛进,资金带来了巨大的动力,时至今日,在“三条红线”和“央行房贷新规”的要求下,资金被限制,由于没有更多的资金进入,整个行业再往上走的动力被大大削弱,因为整个行业的主体是房企,缺乏资金的支持,会使得企业动能不足,从而使得行业动能不足,就将步入无增长的时代,这也是2020年的最后一天,我所讲到的最核心最关键的问题。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。